Por dentro

Por dentro

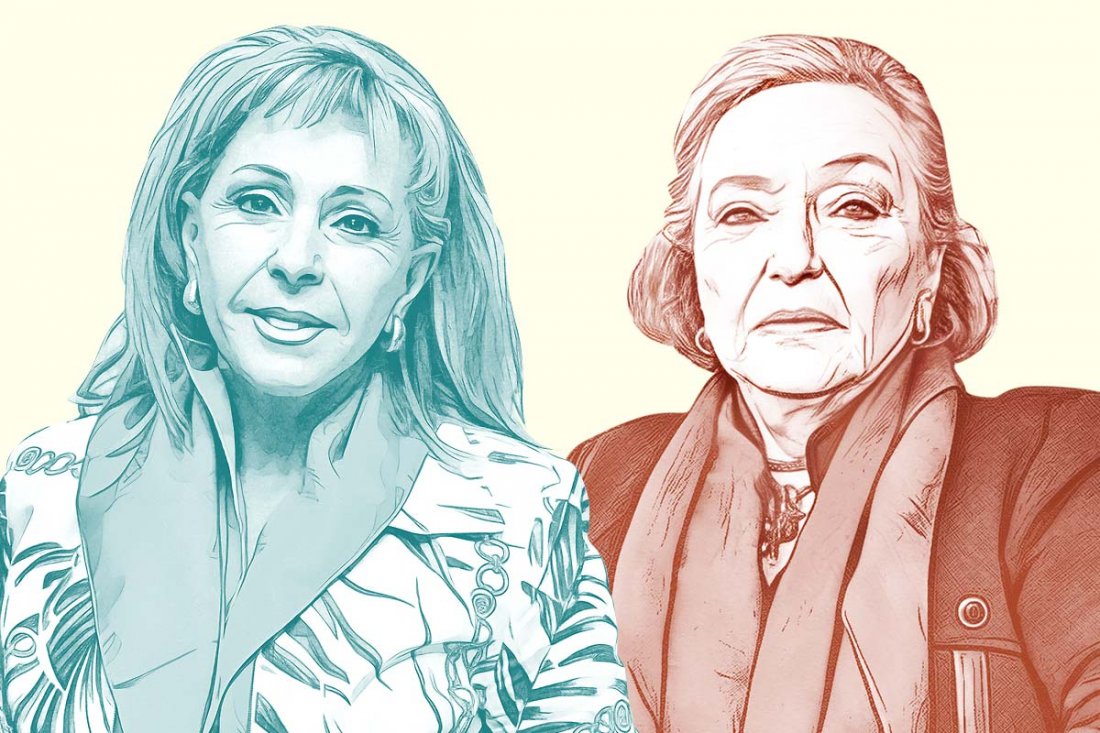

El reordenamiento societario de las hermanas Solari

El reordenamiento societario de las hermanas Solari

A mediados de diciembre la familia de Teresa Solari terminó de disolver las sociedades con inversiones menores en Falabella para unificar su exposición en el retailer. Pocas semanas antes, Bethia, el family office de su hermana Liliana, modificó Ancali, el negocio lechero y agrícola del conglomerado.

-

Cuéntale a tus contactos

-

Recomiéndalo en tu red profesional

-

Cuéntale a todos

-

Cuéntale a tus amigos

-

envíalo por email

Las hermanas Liliana y Teresa Solari Falabella tienen muchas similitudes. Ambas tienen dos hijos (un hombre y una mujer) y, también, hace un par de años, comenzaron -por separado- un proceso de reestructuración de sus negocios familiares.

En los dos family offices (Bethia, por el lado de Liliana, y Corso, por el de Teresa) los integrantes tienen proyectos de vida distintos que llevaron a cada familia a dividir sus aguas. En los dos casos, además, han sido los descendientes hombres los que han mostrado un mayor interés por los negocios familiares: Carlos Heller en Megamedia, Club Hípico y Bethia, y Juan Carlos Cortés en Falabella.

En los dos family offices (Bethia, por el lado de Liliana, y Corso, por el de Teresa) los integrantes tienen proyectos de vida distintos que llevaron a cada familia a dividir sus aguas. En los dos casos, además, han sido los descendientes hombres los que han mostrado un mayor interés por los negocios familiares: Carlos Heller en Megamedia, Club Hípico y Bethia, y Juan Carlos Cortés en Falabella.

Y a pesar de que el proceso de reordenamiento societario para definir qué integrante del clan se queda con qué negocio ya lleva años, sigue habiendo novedades. Al cierre de 2024 se produjeron una serie de hitos que involucran a las empresas y los activos más importantes para estas familias: Ancali, la compañía agrícola de Bethia, y Falabella, la joya de la corona de Corso.

La división de Ancali

Ocurrió el 1 de octubre, pero no se hizo oficial hasta el 28 de noviembre, fecha en que se publicó en el Diario Oficial. Ese día, la sociedad Agrícola Ancali Limitada, que gestiona el negocio lechero y agrícola de la familia Heller Solari, llevó a cabo un profundo cambio en su estructura societaria. Consultado Bethia, aseguraron a DF MAS que “todas esas operaciones se enmarcan dentro del proceso de reorganización de los negocios que efectúa el grupo”.

Este proceso lleva más de dos años y contempla cambios en la estructura de propiedad de los distintos activos del grupo. Por parte de Andrea Heller, está siendo asesorada por los abogados Nicolás Tagle y Manuel José Vial, mientras que Carlos es representado por Rodrigo Veloso, quien -además- es gerente legal de Bethia. Según personas conocedoras, el proceso sigue avanzando según lo proyectado. A pesar de eso, aclara un entendido, sí se gatillan momentos de tensión cuando las partes se entrampan en puntos específicos de la negociación.

Volviendo a Ancali. Las sociedades accionistas de esta empresa -entre ellas Inversiones Kennedy SpA, de Liliana Solari; Inversiones Romy SpA, de Andrea Heller, e Inversiones Alpes Limitada, de Carlos Heller- acordaron reducir parte del capital de la entidad mediante la capitalización de pérdidas. Esto significa que los resultados negativos acumulados fueron absorbidos directamente por los socios, ajustando el capital para reflejar de manera más precisa la situación patrimonial de la empresa.

Más allá de los cambios societarios, Ancali está llevando a cabo una serie de proyectos internos para expandir su negocio agrícola. Especialmente, explica un conocedor, se están enfocando en los frutos secos, que exportarán a EEUU.

En otro movimiento, los accionistas acordaron reducir el capital de Ancali en $ 23.000 millones, lo que generó que Bethia perdiera participación en la compañía, ya que pasó de tener el 81,6% a 78,1%.

El objetivo del trámite fue reintegrar esos fondos a Bethia, un conglomerado que ha estado en aprietos financieros en los últimos tiempos debido a los malos resultados de las distintas empresas que han pasado por el grupo, como Latam, isapre Colmena y Falabella. De hecho, para hacer frente a esta situación, en 2024 bajaron su participación en Falabella, su mayor activo, del 8,39% al 5,87%. La última venta que llevaron a cabo fue en octubre, cuando enajenaron 13 millones de acciones por US$ 46 millones.

Los Solari Heller también decidieron crear dos nuevas sociedades: Haras don Alberto SpA e Inversiones Agroinbet SpA. La primera -con un capital de $ 28.000 millones- se dedica, como es conocido, a la cría, venta y exportación de caballos de pura sangre de carrera. Esta es la primera vez que este negocio tendrá una sociedad legal independiente en Chile, ya que antes era administrado por Ancali. La independización del Haras puede tener una razón clave: según comentan quienes participan de las negociaciones, Liliana Solari se quedaría con esta empresa, al igual que la firma de caballos homónima que tienen en EEUU.

La segunda sociedad, en cambio, se dedicará a inversiones y administración de valores mobiliarios, así como a la inversión en distintos activos nacionales y extranjeros. Su capital social será de $ 4.000 millones aproximadamente.

Con todos estos trámites, el capital de Ancali disminuye a $ 88.000 millones. Es decir, una reducción de $ 100.000 millones (unos US$ 100 millones).

Más allá de los cambios societarios, Ancali está llevando a cabo una serie de proyectos internos para expandir su negocio agrícola. Especialmente, explica un conocedor, se están enfocando en los frutos secos, que exportarán a Estados Unidos. Hoy, la empresa se especializa en nueces y en avellana europea.

Por el lado de Sotraser -la firma de transporte de carga más grande de Chile- están empujando fuerte la electromovilidad: en 2024 adquirieron 50 camiones eléctricos, el pedido más grande de América Latina. Además, acaban de cerrar un acuerdo con Volvo.

Sumado a esto, a principios de diciembre, Ancali fundó Stud Marenga, una nueva entidad que se dedicará a la crianza y transacción de caballos pura sangre. A diferencia de Haras don Alberto, que tiene terrenos en Kentucky (Estados Unidos) y en Los Ángeles (Chile), Stud Marenga estará basado en un fundo en Pirque.

Corso: simplificación en Falabella

Inversiones Corso se llama el family office de Teresa Solari Falabella y sus hijos Francisca y Juan Carlos Cortés Solari. Se trata de un clan de más bajo perfil que Bethia, pero que tiene gran influencia en el mercado gracias a su casi 11% de Falabella (valorizado en cerca de US$ 946 millones según la capitalización actual del retailer).

El año pasado, esta oficina pasó a ser una filial administrada conjuntamente por los family offices de los hermanos Cortés Solari: Inversiones ISCOR, de Francisca, y Corvest, de Juan Carlos. Ambos llevan años funcionando y hoy cuentan con equipos de administración robustos. Rodrigo Debesa, exdirector de Inversiones Consolidadas (oficina de inversiones de Andrónico Luksic), lidera ISCOR, mientras que Corvest está representada por Rodrigo Arze (gerente de inversiones) y Álvaro Bofill (gerente legal).

Los hijos de Teresa Solari viven en el extranjero: Francisca tiene residencia en Uruguay y Juan Carlos ha declarado domicilio en un lujoso complejo habitacional de las Bahamas.

En el contexto del reordenamiento societario, a mediados de diciembre disolvieron una de las sociedades en las que los tres tenían participación: Inversiones Quitafal Limitada, creada en 2008 y que tenía 18.300.200 acciones de Falabella. Según la última memoria del retailer, la entidad tenía un 0,73%. Este porcentaje representaba $ 7.889 millones.

Este no es el primer movimiento en las sociedades de Grupo Corso con exposición a Falabella. A mediados de este año, tras una junta de accionistas de Inversiones Don Alberto Cuatro SpA, la familia acordó absorber dos entidades con importantes porcentajes en el retailer: Mapcor Cuatro SpA, que tenía un 1,79%, y Mapcor Cuatro Alfa SpA, que tenía un 2,52% de propiedad.

Con todos estos movimientos, Inversiones Don Alberto Cuatro SpA pasó a tener un 10,8% de Falabella. Esto significa que se convirtió en la sociedad con más porcentaje de acciones en el retailer, pasando a Lucec Tres SpA, de Cecilia Karlezi, única hija de María Luisa Solari, la tercera hermana Solari Falabella, que falleció en 2015. Contactada la compañía, no quisieron referirse a este tema.

Este movimiento sigue la tendencia de aglomeración de Falabella de cara a un nuevo pacto de accionistas. Por ejemplo, en diciembre, la familia Del Río Goudie también reordenó su participación en la firma minorista. En concreto, la sociedad matriz Dersa compró las acciones del retailer que ya poseían sus sociedades Inversiones Austral e Inapesca, que posterior a la transacción fueron disueltas. En noviembre ocurrió lo mismo con la absorción de Inversiones Vitacura S.A., que tenía un 0,21% de la empresa.

Pero Corso no solo ha modificado su estructura de cara a su inversión en Falabella. También, a mitad de año, absorbió la sociedad Inversiones Quitrahue SpA, que se creó en 2008 y que, en su minuto, tuvo participación en Blumar y David del Curto, ambas firmas que ya salieron de su portafolio.